新型コロナウィルスで住宅ローンの支払いが滞納するケースが増えていることが報道されています。

今回の場合はいわゆる「想定外の事態」なので、住宅ローンの滞納としては特殊事例として捉えた場合、一般的なローン支払いの滞納にはどのようなケースがあるのでしょうか。

少なくとも「賃貸住宅の家賃と変わらない水準でローンの支払いをしているから安心」、、、ってわけではなさそうだね。

住宅ローンの滞納の実態

先日本屋さんで思わず手に取ってしまったこの本を参考に記事を作成しています。

ローンが支払えなくなる原因、滞納後の流れ、実際に支払えなくなった人のパターン4つが紹介されており、返済滞納するときの状況がわかりやすくまとめられています。

文庫本で値段も安いので、一度は読んでみると良いと思います。

住宅ローン借入者の1.8%が滞納

住宅金融支援機構の平成30年度のデータによると、貸出残高23兆4930億円のうち、3666億円分のローン返済が滞納している状況です。

これは平成29年度の3949億円からから約300億円改善しているため、新型コロナウィルス以前の状況としては滞納が減っている傾向にありました。

しかしながら割合で見てみると、平成30年度の滞納分の割合は1.56%です。

少し乱暴な計算になりますが、約64人に1人が滞納しています。

学校の1学年には1人くらい滞納している人がいるってことね。

思っていたよりもずっと多そう。。

さらに、今年は新型コロナウィルスの影響で、滞納の割合がかなり増大しているはずです。

住宅ローンが支払えなくなる原因は様々ですが、事前によくあるケースを知ることで、自分自身が滞納することを事前に予防できますので、どのようなパターンがあるのか見ていきましょう。

まずは先人に学ぶってことだね。

滞納パターン1 返済シミュレーションがあまい

昨今の超低金利では、収入の最大10倍まで住宅ローンを組むことができるため、

収入が増え続けることを想定してローンを組んでしまう

ファイナンシャルプランナーは、勤めている会社の年収上昇パターンに当てはめてライフプランニングをしてくれます。

しかし、その会社に勤め続けるとは限りませんし、大手企業を中心に45歳前後で早期退職が横行している現代において、定年まで給料が上昇し続けるようなライフプランニングは本当に正しいのでしょうか。

私自身は、住宅ローンを組んだ時点の年収が今後も継続するような想定で返済計画を立てるべきだと考えています。

うーん、でも収入が増えないっていう想定にしたら、ほとんどの人が住宅ローンを組めないんじゃないかな。

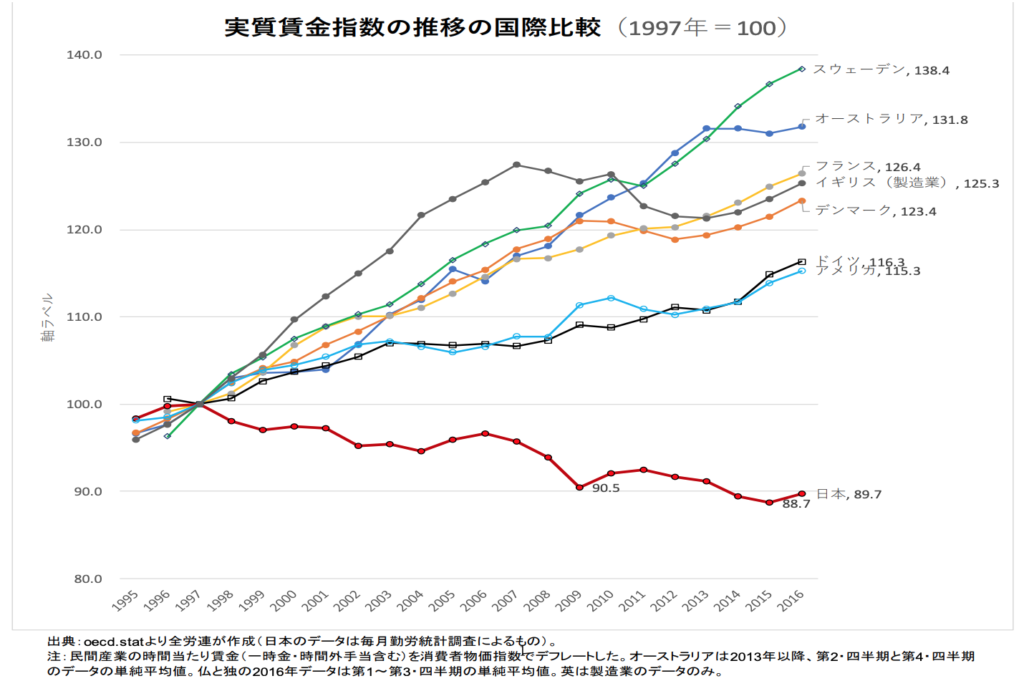

以下データは、全労連が作成した、1997年から20年間の実質賃金の推移のグラフです。

アメリカでも15%増にとどまるため、それほど大きな上昇は期待できませんが、日本の場合は11%実質賃金が減少しています。

2013年から始まったアベノミクス景気の期間中も実質賃金は微減している状況です。

年功序列は徐々になくなり、実質賃金も下降していく中で、現在の収入よりも上昇していくことを想定することは危険すぎると思います。

たしかにこんなグラフを見ちゃうと、35年先まで自分の給料が上昇しているかなんてわからないわね。

子供の学費が高額になるパターンを想定していない

いわゆる、「想定外の出費」によって返済が困難になるパターンです。

「全て公立」、「すべて私立」では1000万円以上の差が発生しますが、ある程度は「私立」になった場合の想定も必要だと思います。

「うちは公立高校だけよ」って言われて公立高校に通ったけど、私立高校に通うことになったら大変だっただろうな。。

生活防衛資金(貯金)が少なく、怪我や病気による収入減に耐えられない

サラリーマンの場合、怪我や病気で働けなくなったとしても、直近の収入の2/3の金額を最大1年半傷病手当金として受け取ることができます。

また、医療費が高額になった場合も高額療養費制度を活用することで、月の医療費を数万円から10万円程度の負担で済むようになります。

様々な公的制度を活用することで「もしもの事態」に対応することができますが、それでも一定の金額は蓄えておく必要があります。

このように、一定期間働けなくなった時のために貯めておくお金のことを「生活防衛資金」と呼ばれています。

一般的に生活防衛資金は、収入ではなく生活費の3ヶ月分〜1年分貯めると良いとされています。

毎月の生活費が20万円の人であれば、240万円程度です。

このような生活防衛資金をちゃんと貯金できていない場合、急な出費が発生したり、急に収入が途絶えるようなことがあるとすぐに住宅ローン滞納者になってしまいます。

確かに今回の新型コロナウィルスでも、運転資金が足りなくなるお店も多かったし、個人の家計でも同じことが言えるってことだね。

収入じゃなくて、「生活費の1年分」を生活防衛資金として貯めておくと安心ってことね!

滞納パターン2 離婚による生活費の増大

平成30年における婚姻件数は59万組、離婚件数は20万組です。

もちろん1/3が離婚しているという意味ではありませんが、離婚件数は年々増加傾向にあります。

離婚するつもりで結婚するひとはいない(はず)なので、結婚した当初は「まさか自分が離婚するわけない」と誰もが思っています。

しかしながら離婚は意外と身近にあるということは覚えておきましょう。

さて、離婚すると住宅ローンの支払いにどのような影響があるのでしょうか。

ローン返済+賃貸費用の支払いによる支出増大

離婚すると、住宅ローンの返済をしている住宅とは別に、家を出て行った側の人の賃貸住宅の費用が発生します。

離婚の原因の大半はお金と人間関係ですので、賃貸住宅の家賃を支払う余裕がないケースも少なくありません。

「お金がないから離婚できない」という人はこのパターンになりますが、離婚を強行すると「ローンが支払えない」という事態になりそうです。

夫婦共働き前提のローンのため、離婚後の支払いが困難

夫単独の収入ではローンの審査が通らないため、夫婦の収入を合算してローンを組むパターンが増えています。

離婚すると収入が別々になるため、住宅ローンの返済はできません。

自宅を売却しようにも、大半の場合家の売却価格よりもローン残高の方が多くなるため、売却すると借金が残り、売却も困難になることが少なくないようです。

また、離婚当初はなんとかローンの返済が継続できたとしても、子供の成長に合わせて支出が増えますが、それに比例して収入が増えなかった場合はローンの滞納予備軍になります。

滞納パターン3 親の介護

介護離職が社会問題になってから、介護休暇に関する法律も整備されています。

しかしながら、実態としては介護休暇後の復職が難しいパターンもあり、介護をきっかけに家計が大きく崩れることもあるようです。

親からの居住費支援が受けられなくなる

実は住宅購入費用や、月々の住宅ローンの支払いにおいて、親から支援してもらっているケースがあります。

ARUHIの調査によると、住宅購入者の4割が親の支援を受けているそうです。

なんとも羨ましい。。

羨ましがるのはおいておいて、解説の続きお願いします。

月々の居住費についても親の支援を受けている場合があり、親の介護がきっかけで支援がストップしてしまい、ローン滞納予備軍になるケースがあるようです。

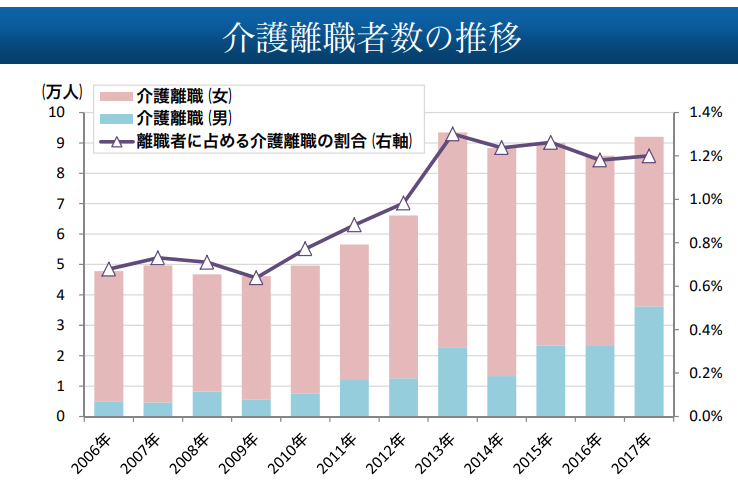

介護離職による収入減

厚生労働省「雇用動向調査」によると、2013年以降、介護離職者は毎年9万人で推移しており、現時点で下降する気配はないようです。

現在のお住まいから親の居住地が遠い場合は注意が必要そうです。

親の介護もローン滞納の潜在的な原因になってしまうのね。

最近では子供がなかなか独立しなくて、想定以上に家計を逼迫しているパターンもあるって聞くよ。

滞納可能性がわかった時点で金融機関に相談する

これまで住宅ローンの滞納の実態についてご紹介してきました。

この記事をご覧になっている方、また私自身も住宅ローンの返済が滞納する可能性はゼロではありません。

滞納しないように、無理のない範囲でローンを組んだり、金利上昇時には繰上げ返済できるように貯金をしておくなど、しっかり準備をしておきましょう。

とはいえ、支払い滞納する日がやってくる可能性もあります。

もし支払いが難しくなった場合は、まずは借入先の金融機関に相談をしましょう。

返済期間の延長や一定期間における返済額の低減など、金融機関側も協力してくれることが多いです。

フラット35を提供している住宅金融支援機構のHPにも、以下のように支払い困難時の対応パターンが紹介されています。

何はともあれ、相談が遅れると競売にかけられてしまい、強制退去、場合によっては自己破産になることもあるため、まずは金融機関に相談するようにしましょう。

コメント